こんにちは、かずです。

今回は、ついに最高値を更新して、イケイケドンドン状態のナスダックについてお話していこうと思います。

ちなみに、2022年はNASDAQを3倍でショートして、そこからドテンロングで今に至ってます。

よくある後出しジャンケンではなく、当時のリアルタイムでX(旧ツイッター)でもお話してますので、ご参考下さい。

わりぃな、NASDAQ。

— かず@Dr.& trader・Investor⚽ (@kazuya04012007) 2023年6月23日

今回も

『化かしあいは… 俺の、勝ちだ!』

ぶっ飛べ!メドローアあああああ!!!!!!

▶️3倍ショートhttps://t.co/W0dLVbUgi9

▶️利食いhttps://t.co/vSb1Z6hSSB

▶️ショート手仕舞いロング切り替えhttps://t.co/kxdv8vms3I pic.twitter.com/m6EvrSqp7Y

今回もナザールさんのトラインベストを引用させていただきました。

トラインベストは、デザイン性に優れ初心者にもわかりやすく投資の知識が身につくように構成されています。

別にお金かけなくても、こういう優良ブログがあるので、まずこういう記事で勉強していくのがいいと思います。

では、前置きはここまでで

ほな、いきまっせ!

ぽちして頂けると、ごっつい嬉しいです!

↓

その1

今日初めて読んで頂く方のためにQQQ(NASDAQ100)の特徴

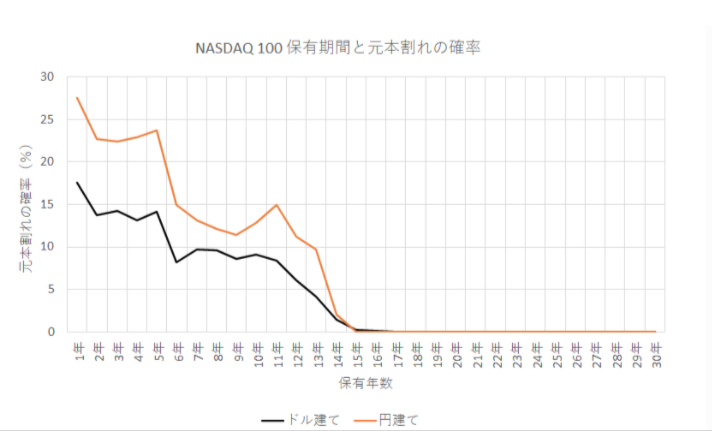

・ダウ平均、S&P500を超える利回り

・円建てで年平均12%

・ボラティリティがでかい

・損失も大きい(20-40%下落は数年に1回)

・2000年のITバブル崩壊後に80%の下落

・元本割れ確率も高い

日本国内で運用するので円建で見たほうがいいですね。

ナザールさん トラインベストより引用

直近10年こそ調子いいものの、2000年代は終わってますね。

2000年の価格に戻ったのはなんと16年後になります。

と、いうことで元本割れ確率を減らすには17年もかかるETFということになります。

わりと無頓着に買ってる方も多いかもですが、結構なリスク商品なの、おわかりいただけたでしょうか?

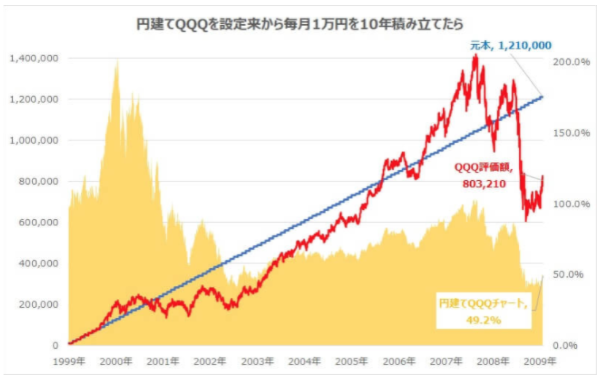

こういう動きの商品なら「ドルコスト平均法」が有利なんちゃうん?

と、思われた方。

残念です…。

2000〜2009年の区間であれば積立でも元本割れ…

と、いうわけで、S&P500やオルカンのように思考停止で積み立てるETFではないかな。と思い、僕は個人的にテクニカル分析を用いて運用しています。

その2 なぜ、金利上昇局面でQQQ等のグロース系の株式は弱いのか?

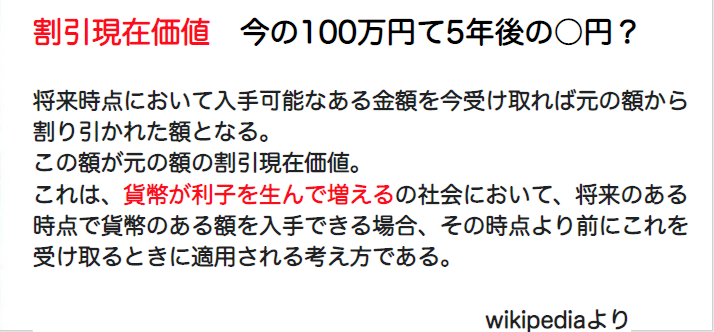

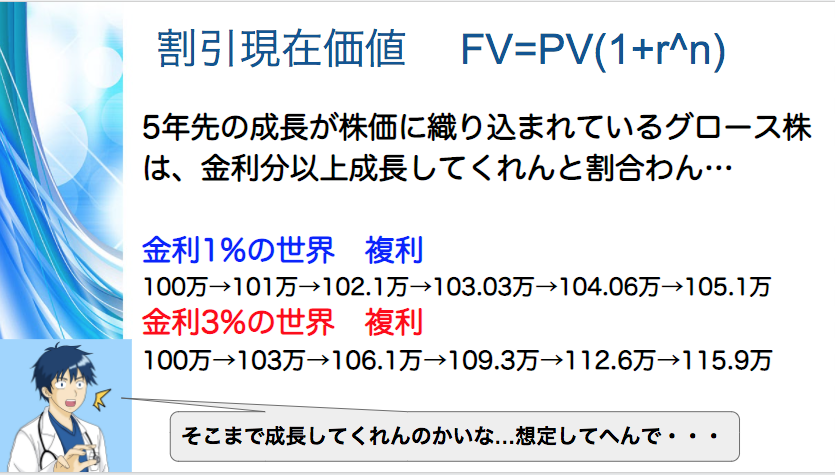

こちらwikipediaからですが、「割引現在価値」という概念を用います。

これを抑えた上で・・・

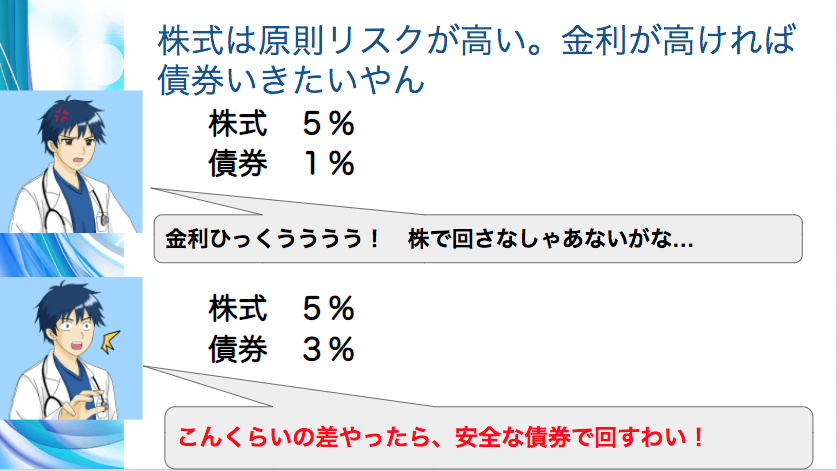

原則的に、株式は債券よりリスク(ボラティリティ・価格の変動幅)が大きいため

金利1%の世界観であれば「まあ、しゃあないわ」と株式に資金が流入しますが、これが金利3%になればどうでしょう?

2%の差であれば、安全な債券で回そうと考える投資家も多くなります。

これが急激な金利上昇相場に株式が弱い理由です。

※単純に企業側の資金調達コストが上がるという側面もあります。

では、同じ株式でもバリュー、グロースではどうでしょうか?

・バリュー系株式

こちらは、わりかし直近の業績を株価に見込んだものです。

・グロース系株式

こちらは5年後、10年後の成長を株価に織り込んでいます。

さて、、、

FV(将来価値)=PV(現在価値)×(1+金利^n)

こちらファイナンスの公式ですが、要は現在の100万円って数年後の金利で増える分を加味して価値を決めます。

直近の業績を見込んだバリュー系株式に対して、数年後の成長を織り込んでいるグロース系株式は、たった数%の金利上昇でも複利効果も加味して「それ以上のリターンをくれないと割に合わない」と資金が流出しやすくなります。

これが、グロース系株式が”急激な”金利上昇相場に株式が弱い理由です。

ちなみに、NASDAQはS&P500と比較して

金利感応度が高いという資質があります。

S&P500と比較して1.5-2倍程度と言われています。

→ 金利上昇時にPERが下がりやすい

→ 当然、株価も下がりやすい

株価とPER、EPSの式はこちら

株価=PER×EPS

PER;株価収益率 1/PER;益利回り

EPS;1株あたりの利益

例)株価1万円=

EPS1000円、PER10倍(益利回り10%)

その3

2024/2 金利含めた、直近のファンダメンタルズ状況は

*FOMCにおいて、利下げは引き伸ばされそう

*政策金利は5.25-5.50%

*雇用統計 雇用者予想 35.3万→18万

(非農業部門雇用者数)

平均時給予想 + 4.5% → +4.1%

前年同月比

雇用つええ!!!笑

ほんまいな?と正直疑わしい、、、。

その3

2024/2 NASDAQ テクニカルチャート分析

さて、ファンダメンタルズはそれとして、僕はテクニカルトレーダーです。

直近のチャートを見ていきましょう。

こちらNASDAQの週足チャート

フィボナッチ38.2%で反転してますね。

日足チャートです。

ダウ理論で戻り高値を超えて、平行チャネルラインに上限をブレイクアウト

押し目を形成してブレイクアウトしたので、エリオット波動の第3波を狙いロング!

さらにアップトレンド中なので、得意のピラミッティングかましときました!

後出しジャンケンじゃないのを確認したい方!笑

前回記事でご確認どうぞ

トレンドが発生しているときはひたすら乗っかる

です。

ここで少し閑話休題。

僕は「相場を後付で解説する能力」と「実際にトレードで利益を出す能力」とは

全くの別物だと考えています。

ですので投資関連の情報発信者を見る時

実はここでエントリーしていました、利食いしてました等の

「後だしじゃんけんをしているだけなのか?」

それとも相場の先がわからない状態で、負けを晒す可能性があるにも関わらずリアルタイムで「エントリーを先出ししているか?」を非常に重要視しています。

そして、負けを晒す可能性があるにも関わらずリアルタイムで「エントリーを先出ししている」発信者には最大限の敬意を評すと同時に、実力者であると推察しています。

自信がなければ、そんなことはできないからです。

名著「デイトレード」の中で僕のとても好きなフレーズがありますので引用します。

デイトレードP25-26より

『多くのウォール街のアナリストはなぜ事後の説明に満足するのか?事前に予想を出すことは評判を落とす。しかし、今後何が起こるかに注力することのほうが遥かに重要である。勿論、常に正しいわけではないが今後起こることを話す根性のある者に、我々は敬意を表する』

全くの同感です。

・投資の知識が抱負であること

・実践のトレーディングスキルが高いこと

この2つは全く別の技術だと考えています。

僕は専門家に比べて投資・金融の知識は乏しいといえるでしょう。

しかし、実践のトレーディングには少しだけ自信があります。

せっかく時間をさいて僕のコンテンツを見ていただいているYoutubeの視聴者様や読者様には、ぜひとも「実際にトレードで利益を出す」強者になっていただきたいと考えて、各種コンテンツを作成しております。

僕が毎回使う専門用語がわからないよ…という方は、チャートパターン、テクニカル分析の教科書としてマーケットのテクニカル分析がおすすめです。

マーケットのテクニカル分析は、これ1冊でテクニカル分析の基礎から応用まで勉強できる素晴らしい本だと思います。

その4 今週のUSD/JPY 2024年2月 第2週

では、毎週恒例のドル円の振り返り、いっときましょう!

週足チャート

ダウ理論の最後の押し安値が2022/8になります。

下にわれてから、最高値の152円付近をブレイクアウトしていませんので

長期では円高方向にみています。

日足チャート

日足でみるとメジャートレンドラインのアップトレンドを逆トレンドブレイク

フィボナッチ61.8%を超えて切り上げてきているので、目線を上にしたいと思います。

4時間足チャート

長期にレンジだったのですが、上にブレイクアウトしました。

4時間足ではダウ理論で目線が上なので、デイトレードでは押し目買い狙いで行きたいと思います。

本日のまとめ NASDAQ 最高値更新! 2024/2 テクニカル分析

・最高値更新

・テクニカルでダウ理論転換

・エリオット波動の第3波

・アップトレンド中はピラミッティング

以上、ご参考になれば幸いです。

実際にFXトレードを初めたい方は、ヒロセ通商がお勧めです。

「1000通貨から対応できてBID判定買(ASK判定売)逆指値注文など対応可能」 と

ユーザーにとって使いやすい環境が整っています。

これは経済指標時など一時的にスプレッドが広がったときに、無駄に損切りにあわずにすむ画期的なシステムです!

ぽちして頂けると、ごっつい嬉しいです!

↓

記事がお気に召しましたら、フォローやチャンネル登録いただくと最新の情報を提供しています!

※各種発信情報の内容は、特定の銘柄やタイミングを推奨するものではありません。

あくまで投資は自己責任のもとご判断ください。